そろそろ「確定申告」が気になり始めるシーズンです。医師の皆さまも、意識されている方が多いのではないでしょうか。

「確定申告って、開業医やフリーランスの人がするものじゃないの…?」と思う勤務医の方々もおられるかもしれませんが、勤務医でも確定申告が必要になるケースは意外と多くあります。

確定申告をした結果、追加で納税が発生する場合もあれば、還付金を受けられることもありますので、自分は当てはまるのかチェックして、節税対策も検討してみるといいでしょう。

目次

確定申告とは?

確定申告とは、前年の1月1日から12月31日までの所得金額を税務署に申告し、納付すべき所得税額を確定させる手続きです。

原則として、毎年2月16日から3月15日までの間に行わなくてはなりません。確定した税金を納付するのも同じ期限内ですので、注意が必要です。

納税は国民の義務ですので、申告や納税を怠ると無申告加算税や延滞税などのペナルティが課されます。また、適切な申告をしなければ、過少申告加算税や重加算税などを課されることもありますので、十分気をつけましょう。

ちなみに、所得税の還付申告(納めすぎた税金を返してもらうための申告)をする場合は、確定申告期間とは関係なく、納めすぎた年の翌年1月1日から5年間、申告することができます。

基本的に会社員や公務員などは源泉徴収されますので、給与から所得税等が天引きされています。年末調整で所得税の過不足が調整されますので、個人で確定申告する必要はありません。

勤務医で確定申告が必要になるのは?

勤務医は、会社員と同様に年末調整にて所得税が精算されますので、原則として確定申告は必要ありませんが、次のケースに当てはまる場合は確定申告が必要となります。

申告必須のケース

◆給与の年間収入額が2,000万円を超える場合

◆複数の病院で勤務(非常勤やスポットアルバイト等も含む)している場合

⇒ 主たる勤務先以外の給与収入(及びその他の各種所得)が年間合計20万円を超える場合

◆給与所得(及び退職所得)以外に副業などの所得が年間合計20万円を超える場合

(講演料・原稿料・メディアへの出演料・不動産投資の家賃収入など)

※確定申告が不要な場合でも、還付申告(医療費控除を受ける場合など)を行う場合には、年間合計20万円以下の所得も申告しなければなりません。

( 参照: 給与所得者で確定申告が必要な人|国税庁 )

申告で還付を受けられるケース

◆各種所得控除・税額控除を受ける場合

・医療費控除( 医療費を支払ったとき(医療費控除)|国税庁 )

⇒ 自分や家族のために支払った医療費の年間合計が一定額を超える場合

※特例である「セルフメディケーション税制」と、どちらかの選択になります。

・寄附金控除( ふるさと納税(寄附金控除)|国税庁 )

⇒ ふるさと納税でワンストップ特例の申請をしていない場合(5つを超える自治体に寄附をした場合など)

※ワンストップ特例の申請後、確定申告をすることになった場合、寄附分をすべて申告する必要があります。

・小規模企業共済等掛金控除( 小規模企業共済等掛金控除|国税庁 )

⇒ 勤務先の年末調整でiDeCoの控除を申請し忘れた場合

・住宅ローン控除( 住宅借入金等特別控除|国税庁 )

⇒ 住宅ローン等を利用して、マイホームの新築・取得・増改築等をした場合

※控除を受ける最初の年は確定申告が必要、2年目以降は年末調整でOK

(令和8年度税制改正大綱において、適用期限5年間延長が閣議決定されています)

他にも雑損控除、特定支出控除などや、年末調整で申請し忘れた生命保険料控除なども確定申告により還付を受けることができます。

※各控除を受けるには一定の要件等がありますので、国税庁のサイト等でご確認ください。

◆不動産投資で赤字になった場合

先述のとおり、不動産投資で年間20万円を超える所得がある場合は確定申告が必須です。その際、不動産投資にかかる様々な費用を必要経費として計上し、課税所得(不動産所得)を抑えることができます。

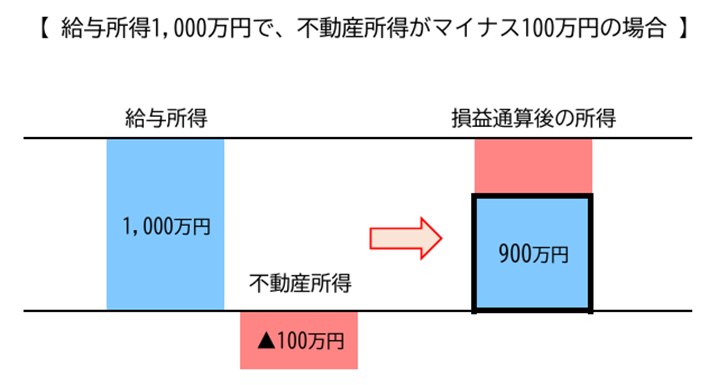

また、経費計上により不動産所得に赤字が発生した場合(必要経費が不動産収入を上回った場合)、不動産所得と給与所得の損益通算により課税所得を下げることができ、確定申告することで所得税の還付を受けることもできます。

⇒ 不動産投資において必要経費と認められるのは…

・不動産の購入および所有にかかる税金(不動産取得税・印紙税・固定資産税等)

・ローン返済の利息部分(元金部分は対象外)

・火災保険料・地震保険料

・不動産の修繕にかかる費用

・管理費・修繕積立金(マンション区分所有の場合)

・不動産管理会社への管理委託料

・司法書士・税理士への報酬

・建物の減価償却費(経年劣化による価値減少分を経費として計上)

・その他、不動産収入を得るために必要な費用

追加納付の軽減対策

追加納付・予定納税とは?

確定申告をして所得税額が確定した結果、納めるべき税額が納付不足になっていた場合、不足分を納めなくてはなりません。これを「追加納付」といいます。

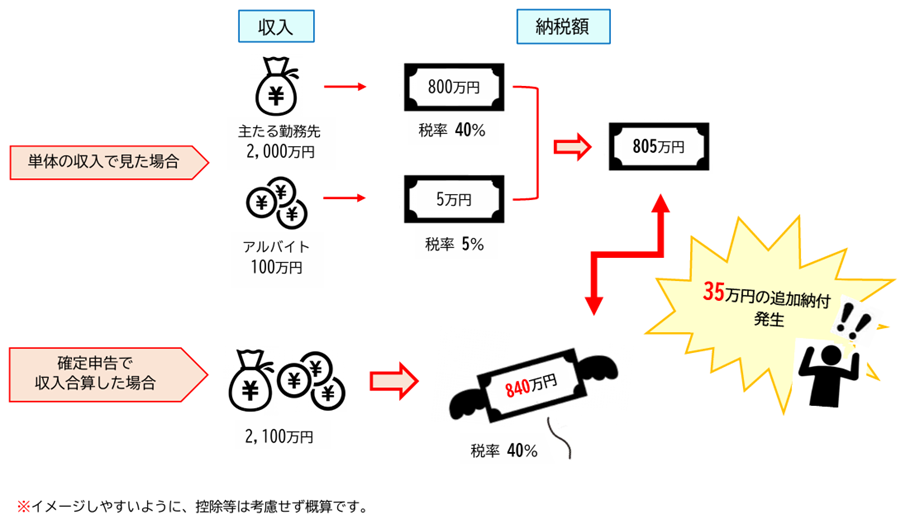

アルバイトをされている勤務医の皆さまの場合、確定申告によって主たる勤務先とアルバイトの収入を合算すると、税率の違いにより納付不足となり、追加納付となるケースが多いのではないでしょうか。

また、申告納税額が15万円以上となる場合は、翌年分の所得税の一部をあらかじめ納付しておかなければなりません。これを「予定納税」といいます。

税金の一部を前払い(分割払い)することで多額の税金をまとめて支払う負担を緩和したり、国の歳入を平準化するという目的から導入されている制度ですが、勤務医の皆さまにとっては、予定納税の通知書が届くたびに税負担の重さを実感されるのではないでしょうか。

毎年6月中旬頃に税務署から予定納税額の通知書が届きますので、第1期分(7月)と第2期分(11月)を納付期限までに支払わなくてはいけません。

なお、前年所得より本年の所得が明らかに少なくなると見込まれる場合などは、予定納税額の減額申請という手続きもあります。(提出期限 7月15日・11月15日)

予定納税をした場合、翌年の確定申告時に算定した所得税額から予定納税額を差し引き、税額の過不足を精算することになります。

追加納付の負担を減らすには?

勤務医の皆さまにとって、源泉徴収された上にさらに追加納付しなくてはならないのは、しかたないこととはいえ、重い税負担をなんとか軽減できないかと思われるのではないでしょうか。

そのようなお悩みの解決策として、先述したような各種控除(iDeCo・ふるさと納税など)を受けたり、不動産投資などの経費を計上したり損益通算したりする方法などがあります。

それらを確定申告して課税所得を下げることにより、所得税だけでなく住民税(前年の課税所得をもとに計算)の負担も軽減されます。

不動産投資で節税対策をすることによって、大幅な税負担の軽減や、追加納付することなく還付金を受けることも可能になります。

まとめ

確定申告は難しそうに思えますし、多忙な医師の皆さまにとっては煩わしく感じられることでしょう。

まずは、自分は確定申告が必要なのか収入と支出を整理してみましょう。

追加納付や予定納税に悩まされているなら、節税対策を検討してみるといいでしょう。

「不動産投資に興味がある」「どれくらい節税できるのかな…」と思われたら、遠慮なくドクターズフィーダにご相談ください!

ドクターズフィーダでは、顧問税理士が確定申告に関するご相談や申告書作成のお手伝いなど、しっかりサポートさせていただきます。

⇒ 医師のための節税対策

※確定申告・各種控除等の詳細については、国税庁のサイト等にてご確認ください。